Revised 2024 ;

บทความนี้ผมเขียนไว้เมื่อปี 2018-2019 คิดว่าน่าจะยังเอาไปปรับใช้กันได้เรื่อยๆอยู่ครับ

แต่ตลาดตอนนี้จะมีบางอย่างที่ไม่เหมือนช่วง 5-6 ปีก่อน

เช่นในบทความยังเป็นยุค low interest rates ตลาดจะสนใจที่ revenue growth , market share มากกว่า profit (แนวคิดคล้ายการลงทุน startup)

แต่พอเป็นยุคดอกเบี้ยสูง ตลาดก็เริ่มกลับไปให้ความสำคัญกับ profit และความยั่งยืนมากกว่า (รายได้ + กำไรโตได้เรื่อยๆสม่ำเสมอ + กระแสเงินสดดี)

หรือช่วงปี 2013-2021 theme หลักตลาดคือ software eat the world

เป็นยุคทองของกลุ่ม software cloud ทำให้หุ้นนำตลาดส่วนใหญ่จะอยู่ในหมวดนี้ติดต่อกันหลายปี (ตอนหลังมีกลุ่ม EV มาแจมระยะนึง)

พอหลังฟองสบู่แตก ตลาด reset กลับมาเป็น uptrend ใหม่

กลุ่ม leader รอบนี้เริ่มเปลี่ยนมาเป็น mega-cap , semiconductor , AI infrastructure , real sector มากกว่าช่วงก่อนโควิด

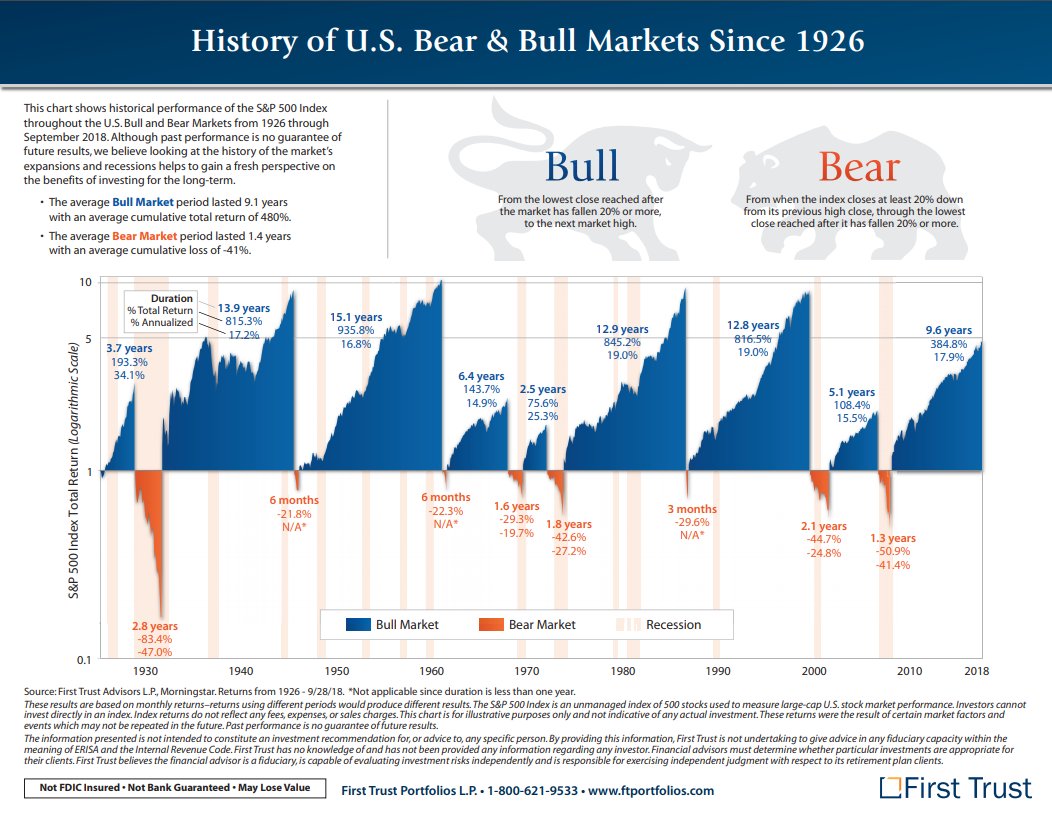

เราจะเห็นว่าปัจจัยที่ผลักดัน bull market ของเมกาแต่ละครั้ง จะเปลี่ยนไปเรื่อยๆตาม context และเทคโนโลยี หรือ new innovation ของช่วงเวลานั้น

นี่เป็นตัวอย่างของเวลาที่สภาพแวดล้อมเปลี่ยน กลุ่มหุ้นนำตลาด และ big winner ของ bull market แต่ละรอบก็มักจะเปลี่ยนกลุ่มตามไปด้วย

หากเราไม่ปรับความคิดและมุมมองตามภาพใหญ่ตลาด ก็อาจจะทำให้เลือกหุ้นมาแล้วผลตอบแทนไม่ดีอย่างที่คาดหวังครับ (situational awareness)

####

‘สรุปข้อคิดการเทรดหุ้นเมกาปีแรก และหุ้นเทพปี 2018’

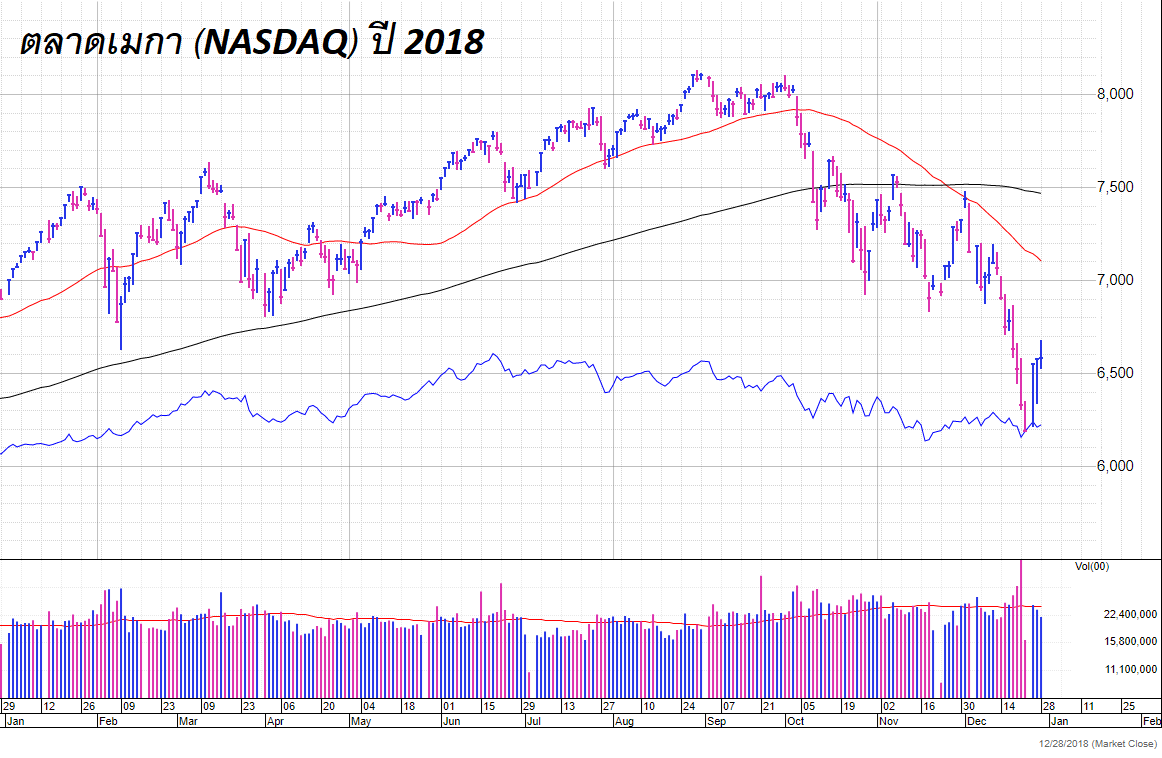

ปี 2018 เป็นปีแรกที่ผมไปลองเทรดหุ้นเมกา เรียกได้ว่าไปปีแรกก็โดนรับน้องเหมือนกับปีแรกที่เริ่มเล่นหุ้นไทยเลย เพราะตอนนั้นเข้ามาปี 2008 ก็โดน SET รับน้องเหมือนกัน

แต่รอบนี้ไม่เหมือน 10 ปีก่อนที่ยังไม่มีหลักการอะไรเลยได้แต่ถือหุ้นไว้จนพอร์ตพังไปตลอดทั้งปี

พอรอบนี้ได้หลักการ CAN SLIM – สายผสมก็ช่วยให้เอาตัวรอดได้ โดยถ้าดูกราฟตลาดเทียบกับ equity curve จะเห็นว่าผมล้างพอร์ตช่วงต้นเดือนกันยายน หลังจากที่ NASDAQ ทำ new high แล้วเริ่มย่อแรง

ตอนนั้นหุ้นในพอร์ตร่วงแรงจนหลุด stop กันเกือบทุกตัว หลังจากนั้นตลาดก็ยื้อๆอยู่ซักพักก่อนที่จะเริ่มพังจริงเมื่อเข้าเดือนตุลาคม

หลังล้างพอร์ตผมก็หยุดเทรดแล้วนั่งดูเฉยๆเลยทำให้รอดมาได้ในปีแรก แต่โดยรวมก็มีข้อผิดพลาดหลายอย่างตามประสามือใหม่หัดเทรดที่ต้องแก้ไขในปีต่อๆไป

บทความนี้เลยมาสรุปข้อคิดที่ได้จากตลาดเมกาปีแรก คร่าวๆเท่าที่นึกออกแต่ก็ยาวพอสมควร ลองอ่านกันดูนะครับ

*ถ้ารูปไหนเล็กเกินไป ดูไม่ชัด ให้คลิกที่รูปเพื่อดูขนาดเต็ม

สิ่งแรกที่เราต้องเข้าใจก่อนจะลงสนามคือ รูปแบบของเกม และระบบของตลาดที่เราจะเข้าไปเทรด

ทำให้เวลาที่ผมลองไปตลาดไหนในช่วงแรกก็จะเน้นสังเกตและดูไปก่อน ไม่รีบร้อนเทรดเท่าไหร่ (ส่วนหนึ่งเพราะตลาดปีนี้ค่อนข้างสวิงแรงมากด้วย)

จากการสังเกตมาประมาณ 1 ปี ผมก็พบว่าตลาดเมกากับตลาดไทยนั้นเล่นกันคนละเกม คนละรูปแบบกันเลย

ดังนั้น ถ้าเราจะเทรดหุ้นเมกาก็ต้องใช้ระบบและ mindset ที่แตกต่างจากหุ้นไทยพอสมควร

ตลาดเมกาเหมาะกับใคร?

– เหมาะสำหรับเทรดเดอร์หรือนักลงทุนที่ชอบ growth stock , innovative company , บริษัทรุ่นใหม่ที่เกาะไปกับเทคโนโลยีใหม่ของโลก โดยไม่ค่อยเกี่ยงตัวเลข pe , pbv , dividend yield

เพราะว่าสุดยอดหุ้นในแต่ละปีของเมกานั้นแทบจะไม่มีหุ้น low pe ให้เห็นเลย หลายตัวรายได้โตสูงแต่ยังขาดทุนอยู่

– สิ่งที่ต้องปรับตัวในการหา winner stock เมกาคือ การเปิดมุมมอง ความคิด ลองศึกษาธุรกิจแปลกๆใหม่ๆที่ไม่มีในตลาดหุ้นไทย

– แนวคิด CAN SLIM มีที่มาจากตลาดหุ้นเมกา ดังนั้น มันจึงเหมาะกับตลาดนี้ ใช้ประโยชน์ได้จริงในการคัดเลือกหุ้นนำตลาดของเมกาที่เน้น growth stock และบริษัทที่มีนวัตกรรมใหม่ๆ

*แต่ต้องระวังจุดซื้อจุดขายที่ไม่ควรใช้แบบ mass หรือรูปแบบที่คนนิยมใช้เยอะเกินไป (เหมือนตลาดไทยช่วงหลัง)

– ความผันผวนของราคาหุ้นในแต่ละวันสูงกว่าตลาดหุ้นไทย ไม่ว่าหุ้นขนาดใหญ่ กลาง เล็ก ก็เหวี่ยงขึ้นลงวันนึง 5-10% ได้ไม่ต่างกัน (intraday swing)

– โดยเฉพาะช่วงงบออกนี่เหมือนเป็น lottery season เพราะหุ้นทุกตัวสามารถเปิด gap up – gap down ขึ้นลงระดับ 20-50% ตั้งแต่เปิดตลาด (ตลาดเมกาไม่มีเพดานขึ้นลงด้วย)

– การเทรดที่เมกาจึงต้องเน้นที่ risk management , money management การคุมความเสี่ยงต้องเข้มงวดกว่าการเทรดหุ้นไทยพอสมควรครับ

– จุดนี้ผมเลยคิดว่ามันเหมาะกับคนที่ใช้หลักการผสมอย่าง CAN SLIM หรือมีระบบ system trade เพราะว่าจะมีการปรับพอร์ตและคุม risk ให้สอดคล้องกับภาวะตลาด และราคาหุ้นแต่ละตัวอยู่เป็นประจำ ทำให้น่าจะเอาตัวรอดและเทรดตามภาวะตลาดไปได้เรื่อยๆ

– ส่วนสาย VI คิดว่าเหมาะกับการรอให้ตลาด crash หนักๆในระหว่างปี หรือวิกฤตแบบ 5 ปี 10 ปีหน แล้วค่อยเข้าไปเก็บหุ้นดีๆ (แบบปู่บัฟเฟตต์หรือเซียนสาย VI ของเมกา)

เพราะถ้ารีบไปซื้อระหว่างทางแบบไม่ดูกราฟหรือไม่ดูภาวะตลาดอะไรเลย มักจะมีช่วงให้เจ็บตัวหนักตลอดทุกปี

– ภาวะตลาดส่งผลกับราคาหุ้นเยอะมาก หุ้นรายตัวมักจะเคลื่อนไหวสอดคล้องกับตลาดเกือบทั้งแผง ถ้าเข้าผิดจังหวะตลาดจะไม่ปราณีคุณเลย ดังนั้น timing is everything!

– หุ้นมีให้เลือกเยอะ หุ้นเด้งแต่ละปีก็มีเยอะมาก นวัตกรรมและเทคโนโลยีทำให้มีโอกาสใหม่ๆเกิดขึ้นในตลาดหุ้นเมกาเกือบทุกปี อยู่ที่ว่าเราจะคัดหุ้นเจอและบริหารการเทรดได้เหมาะสมหรือเปล่า

ดัชนี Dow Jones มีอายุ 133 ปี ส่วน S&P 500 ประมาณ 66 ปี ในภาพใหญ่หลังจบขาลงก็จะกลับมาเป็นขาขึ้นและทำ new all time high ได้ทุกครั้ง มีหุ้นเทพให้ศึกษาเป็นตัวอย่างหลายพันตัว

…

– ปี 2018 ตลาดปรับฐานจนลงมาติดลบก็จริง แต่หุ้นเด้งหรือหุ้น growth ที่ราคาขึ้นเกิน 50% ก็ยังมีเยอะมาก ดังนั้น ถ้าปีที่ตลาดดีคงไม่ต้องบอกว่าหุ้นเด้งจะเยอะขนาดไหน (แบบช่วงขาขึ้นล่าสุดช่วงปี 2016-2018)

– และถ้าเราดูตลาดในรอบ 10 ปี หลังวิกฤตปี 2008 จะพบว่ามีหุ้นสิบเด้งเยอะมากๆ นอกจากหุ้นชื่อดังที่คนส่วนใหญ่รู้จักอย่าง facebook , apple , google , nvidia , netflix , adobe ฯลฯ

ผมก็ยังเห็นหุ้นอีกหลายร้อยตัวที่ไม่ต้องดังระดับโลกแต่ราคาหุ้นก็ขึ้นไปได้หลายเด้งเช่นกัน

ตลาดเมกาชอบหุ้นแบบไหน?

(+) Growth Stock โดยสิ่งที่สำคัญสุดคือ รายได้โต (top line growth) เพราะมันแสดงว่าบริษัทมีการเติบโตจริง

(+) มีโมเดลธุรกิจที่ดี โดยหนึ่งในโมเดลที่กำลังเป็นที่นิยมมากคือ การหารายได้จากการสมัครสมาชิกรายเดือน-รายปี (subscription) บริษัทเกือบทุกวงการไม่ว่าจะเล็กหรือใหญ่ พยายามปรับมาใช้โมเดลนี้ ทุกคนพยายามหารายได้ที่สม่ำเสมอและคาดการณ์ได้จากการ subscription

(-) ส่วนหุ้นที่กำไรโตแต่รายได้ไม่โต , บริษัทที่ส่วนแบ่งตลาดหรือยอดสมาชิกเริ่มลดลง , แนวโน้มอุตสาหกรรมเริ่มไม่ดีอย่างชัดเจน , มีโมเดลธุรกิจแบบเก่าหรือเดิมๆ หุ้นกลุ่มนี้มักจะถูกตลาดละเลย คือเป็นหุ้นที่ราคาถูก P/E ต่ำ แต่หลายตัวราคาหุ้นก็ยังร่วงลงไปเรื่อยๆจนถูกแล้วถูกอีก

หุ้นเมกาที่อยู่ในช่วง growth stage มักจะเน้นยอดขายหรือ top line growth เพราะมันแสดงให้เห็นว่าธุรกิจมีการเติบโตจริง สามารถแย่งส่วนแบ่งตลาดหรือ disrupt ธุรกิจเก่าๆได้จริง

แต่เมื่อยังเป็นบริษัทเล็กก็จะมีค่าใช้จ่ายเพื่อลงทุนวิจัยและการตลาดที่คิดเป็นสัดส่วนต่อยอดขายสูง (SG&A และ R&D สูง) จึงทำให้ช่วงที่ยังอยู่ใน growth stage ยอดขายจะโตเยอะระดับ 40-60% yoy ทุกไตรมาส แต่ก็ยังมีผลขาดทุนอยู่

…

Case Study หุ้น IPO & Growth Stock ที่น่าสนใจ

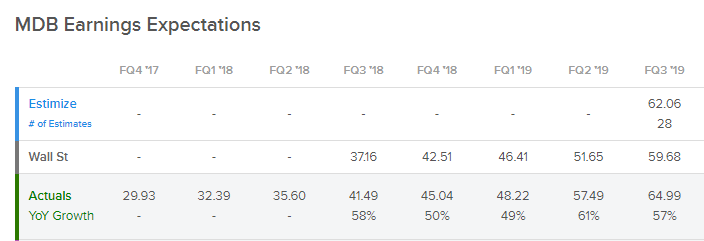

ผมหยิบหุ้น MongoDB มาให้ดู MDB เพิ่ง ipo เข้าตลาดช่วงปลายปี 2017 โดยในปี 2018 ราคาหุ้นขึ้นไปถึง 182% (อันดับ 4 ของตารางหุ้นเทพ)

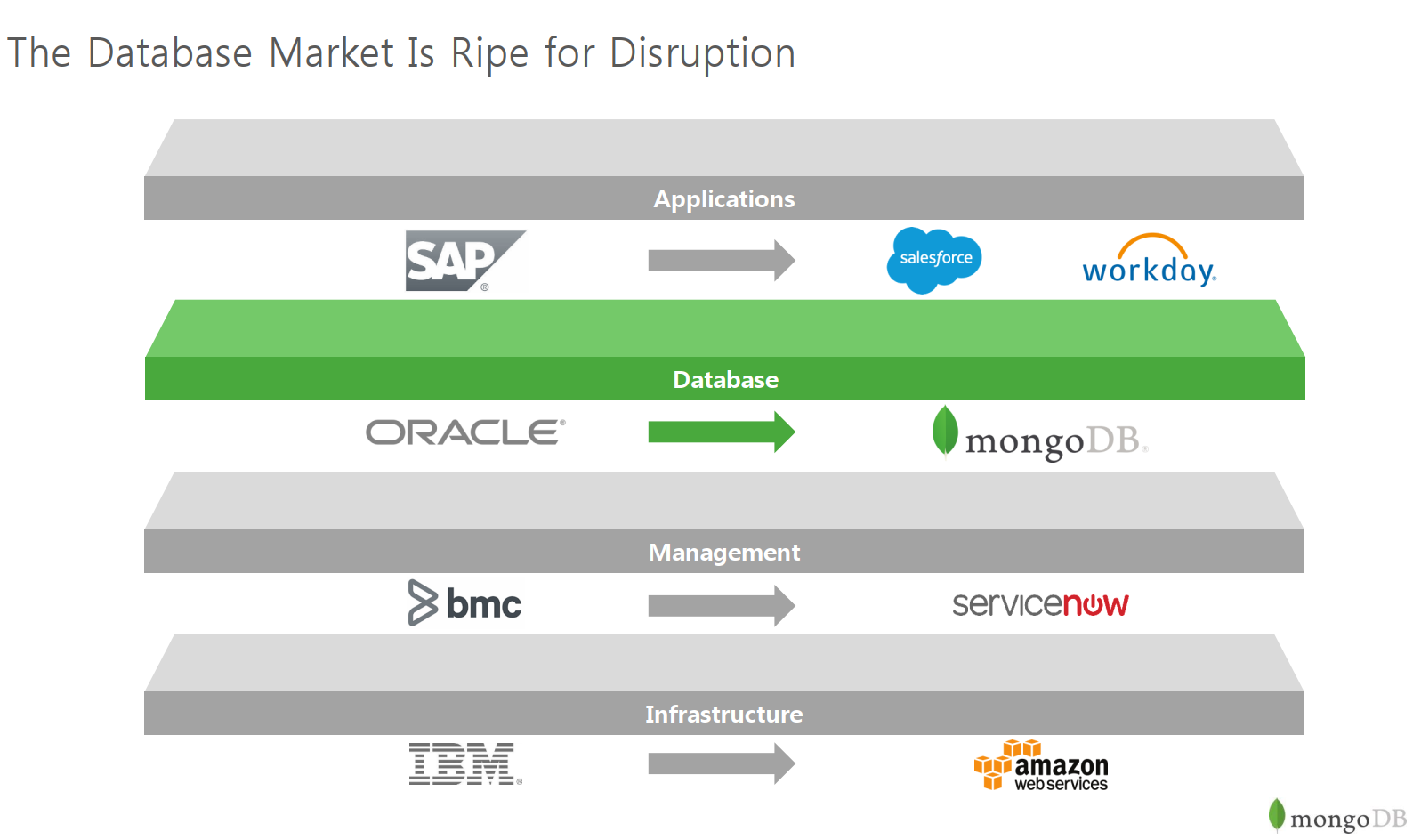

อธิบายธุรกิจแบบคร่าวๆคือ เป็นบริษัทที่ทำระบบจัดการฐานข้อมูล (database) แบบใหม่ที่มา disrupt database แบบเดิมอย่าง SQL (ของ Oracle)

โดย new cloud database ของ MongoDB จะเรียกว่า NoSQL ซึ่งเหมาะกับข้อมูลในยุคนี้ที่เกิดจาก app มือถือและ social media มากกว่าข้อมูลแบบเก่าๆ จึงทำให้บริษัทเติบโตเร็วและแย่งส่วนแบ่งตลาดจากเจ้าเดิมได้เรื่อยๆ ราคาหุ้น MDB ก็พุ่งแรงตามไปด้วย

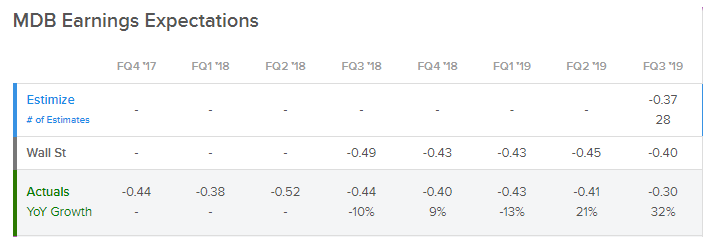

เมื่อดูงบรายได้ของบริษัทโตถึง 50-60% yoy เกือบทุกไตรมาส แต่ถ้าไปดูกำไรหรือ adjust EPS จะเห็นว่ายังมีผลขาดทุนอยู่

MDB EPS

…

จากกราฟหุ้นเราจะเห็นว่า หลังงบออกแล้วทำ base ใหม่ ราคาหุ้นก็วิ่งขึ้นไปต่อเรื่อยๆ จากการที่รายได้ของบริษัทเติบโตสูง รวมถึงจำนวนลูกค้าที่สมัครใช้บริการก็เพิ่มขึ้นอย่างต่อเนื่อง

จุดนี้เราจะเห็นความแตกต่างของหุ้นขนาดเล็กตัวใหม่ๆของเมกากับไทย เพราะหุ้น IPO ของไทยโดยเฉพาะในตลาด MAI ช่วง 2-3 ปีมานี้ เราจะเห็นแต่บริษัทที่กำไรก่อนเข้าตลาดดูดีแต่รายได้ไม่ค่อยโต

คือของไทยมักจะเน้นแต่บรรทัดสุดท้ายเพื่อให้ผ่านเกณฑ์ IPO แต่ตัวธุรกิจจริงๆเริ่มอิ่มตัวที่รายได้ระดับนี้ก็เอาเข้าตลาดเพื่อให้เจ้าของ cash-out ออกไป

หลัง IPO ไปไม่นานงบการเงินก็เริ่มแสดงความจริงให้เห็นว่าบริษัทพวกนี้ไม่ได้อยู่ใน growth stage แล้ว แต่ที่ IPO เข้ามาได้เพราะทำงบบรรทัดสุดท้ายให้ดูสวยหรูก่อนเข้าตลาด

ก็เป็นเหตุผลนึงที่ทำให้ตลาด MAI พังทลายอย่างรุนแรงในช่วง 2-3 ปีที่ผ่านมา

…

Fair Market vs Inside Market?

ในเรื่องของการเปิดเผยข้อมูล ตลาดหุ้นเมกามีการเปิดเผยข้อมูลสูงมาก ทุกคนสามารถเข้าถึงข้อมูลต่างๆเช่น เข้าฟัง analyst meeting วันที่งบออกได้พร้อมนักวิเคราะห์ หรือมีการถอดเทปให้เราอ่านทันทีหลัง meeting จบไปไม่นาน

คำอธิบายต่างๆในงบรายไตรมาสและรายงานประจำปีก็ละเอียดมาก ไม่ใช่อธิบายแค่ 3 ย่อหน้า 1-2 หน้า A4 และหลายบริษัทก็จะมีการจัด Investor Day ประจำปีเป็นของตัวเอง เพื่อให้ข้อมูลแก่นักลงทุนอย่างจุใจ 1-2 วันเต็มๆ

ซึ่งถ้าเป็นตลาดไทยปกติเราต้องให้นักวิเคราะห์ ผู้จัดการกองทุน หรือนักลงทุนบางกลุ่ม ไป company visit เข้าฟังข้อมูลจากผู้บริหารก่อน (หุ้นก็มักจะถูกไล่เก็บในวันนั้นเลย) แล้วถึงค่อยออกบทวิเคราะห์ให้รายย่อยซื้อตามทีหลัง

นอกจากนี้ เกือบทุกบริษัทจะมีการให้ guidance ทั้งรายได้และ EPS ของไตรมาสต่อไปและทั้งปี ทำให้เราไม่ต้องคาดเดามากนัก

แต่ช่วงงบออกเขาจะรอดูว่า รายได้-EPS จะออกมาตามคาด , เกินคาด หรือต่ำกว่าคาดมากน้อยแค่ไหน รวมถึงดูแนวโน้ม guidance ไตรมาสต่อไปเป็นหลัก

และหุ้นเมกาส่วนใหญ่จะเริ่ม trending ชัดๆหลังงบออก (ทั้งขึ้นและลง) จะไม่ค่อยเห็นการลากหุ้นก่อนงบออกเดือนเดียวแล้วขายทิ้ง หรือหุ้นร่วงแรงก่อนงบออกไม่นาน รวมๆจึงถือได้ว่าเป็นตลาดที่ค่อนข้างเป็น fair market

ซึ่งเรื่องนี้ก็มีทั้งข้อดีและข้อเสีย ถ้าคนที่ชินกับตลาดไทยก็อาจจะมองว่าไม่ดี เพราะเราไม่สามารถรู้ข้อมูลสำคัญได้ก่อนคนอื่นอย่างที่ใช้กันเป็นปกติ (เสีย edge สำคัญที่มีในตลาดไทย)

ส่วนคนที่ชอบอะไรตรงไปตรงมาผมว่าคงจะชอบลักษณะตลาดแบบนี้มากกว่า แต่ก็ต้องปรับตัวพอสมควรในเรื่องนี้เพราะมันต่างกันมากจริงๆ

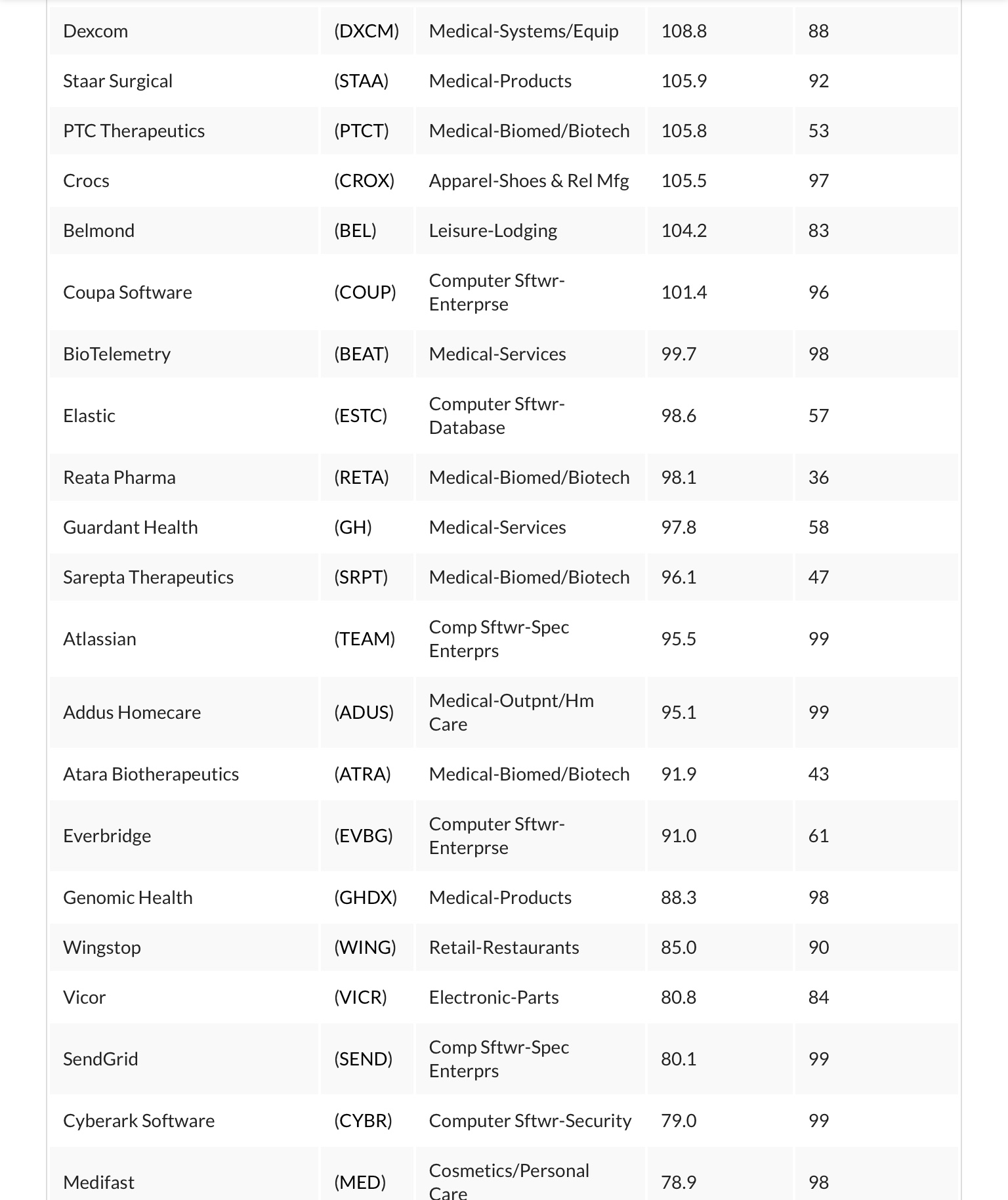

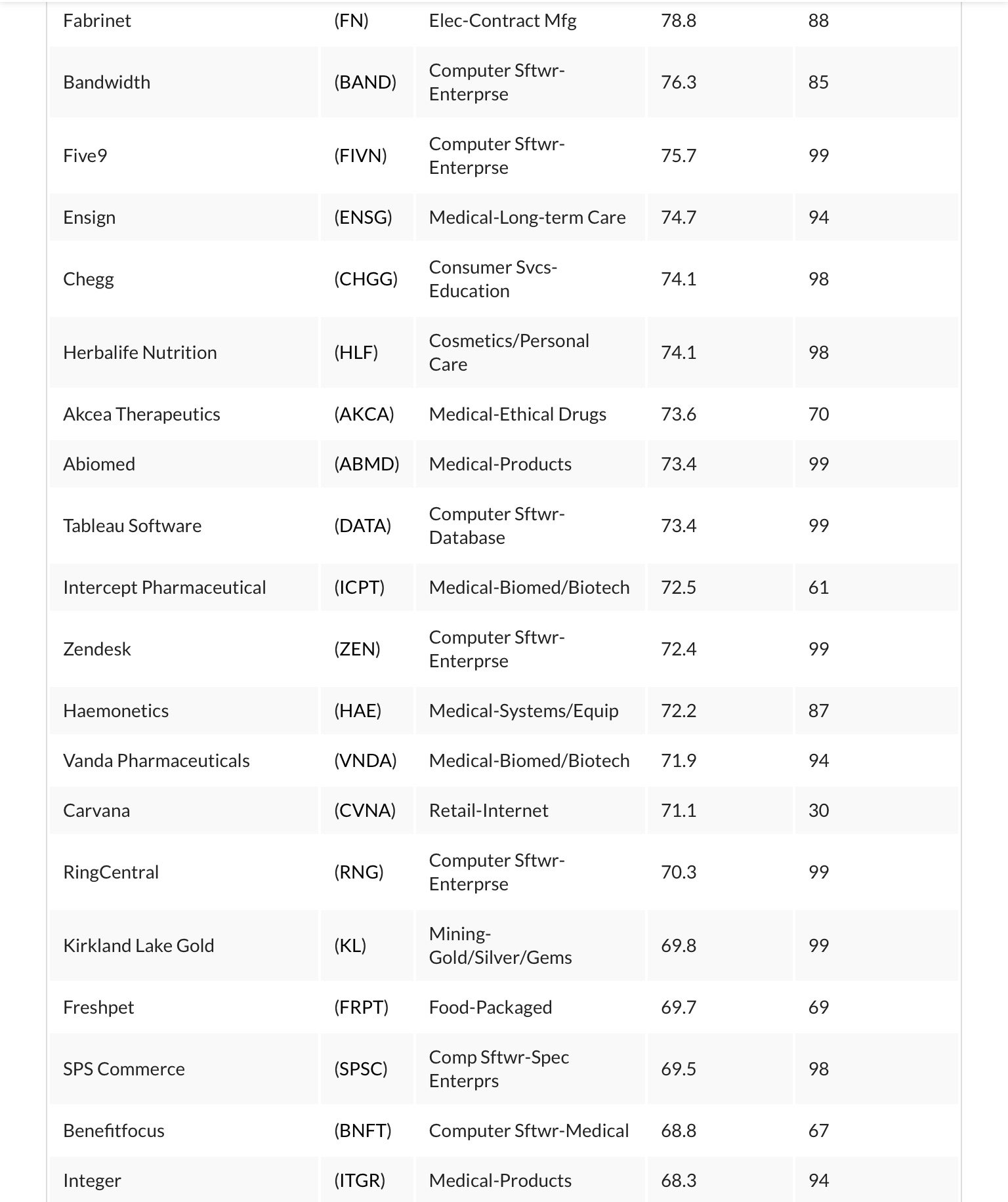

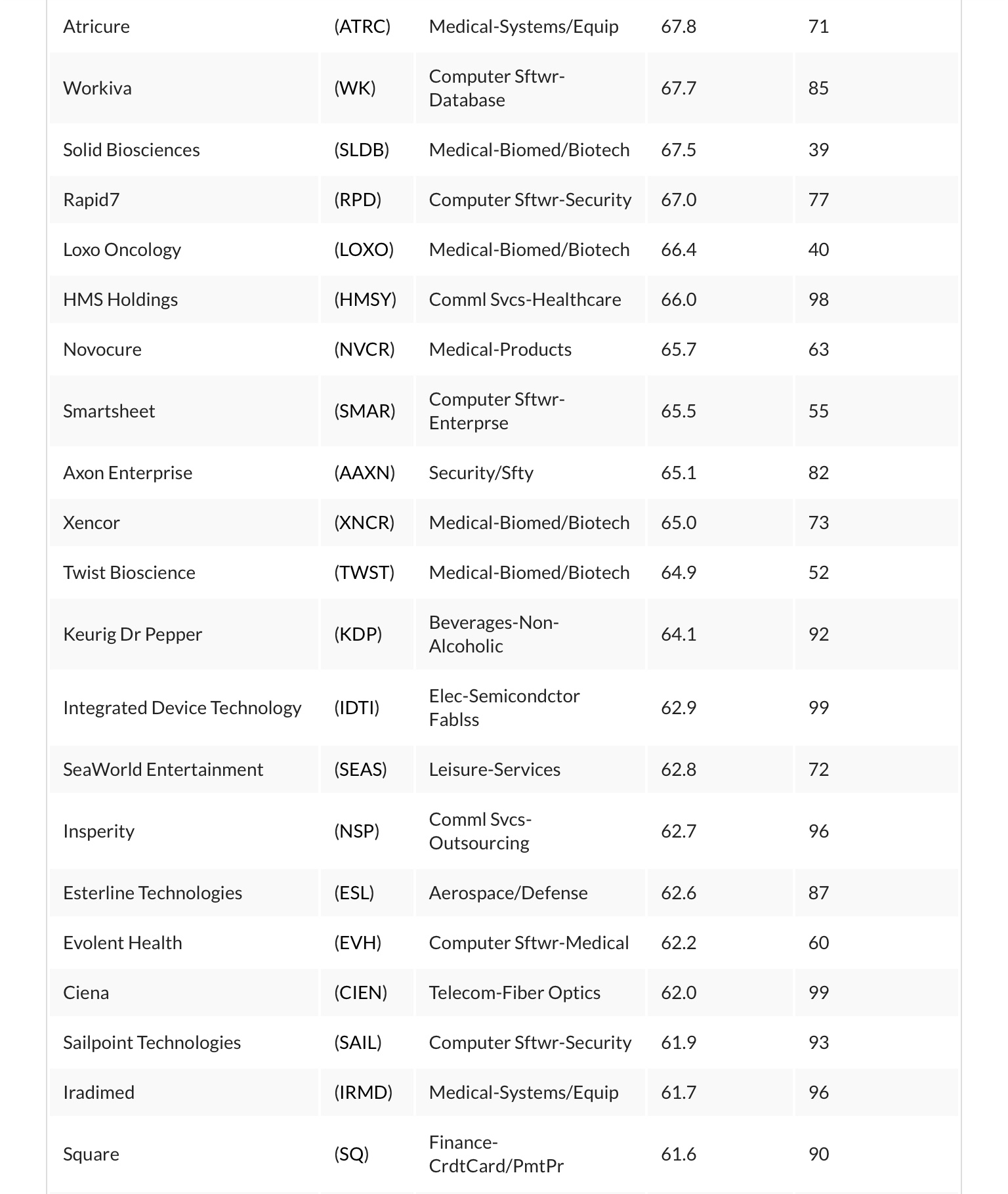

เขียนไปเขียนมาเริ่มยาวพอสมควรแล้ว บทความนี้เลยขอปิดท้ายด้วยตารางสุดยอดหุ้นปี 2018 ของเมกา เป็น case study เผื่อใครสนใจก็ลองนำไปศึกษากันต่อนะครับ

…

ตารางหุ้นเทพเมกา

(ราคาหุ้น 12$ ขึ้นไป มีสภาพคล่อง ไม่นับหุ้นราคาต่ำ หลักสตางค์หรือ penny stock)

…

Blog 88 : ‘สรุปข้อคิดการเทรดหุ้นเมกาปีแรก และหุ้นเทพปี 2018’

8 มกราคม 2019 , Revised 2024

รบกวนถาม ข้อมูลที่ใช้ในการวิเคราะห์หุ้น ตลาดอเมริกา

ทั้ง พื้นฐานและกราฟใช้จาก website อะไรครับ

ส่วนใหญ่ผมจะดูเวบของบริษัท (IR) , yahoo finance , finviz , estimize , IBD , investing.com ครับ