โดยทั่วไปแล้วการขอคำแนะนำเรื่องหุ้นจากเซียนหรือผู้ที่มีประสบการณ์มากกว่าเรานั้นเป็นสิ่งที่ดีและควรทำ เพราะว่าเราสามารถนำแนวคิดและไอเดียของคนเก่งๆมาประยุกต์ใช้กับการลงทุนของตัวเราเองได้

แต่ในเวลาที่หุ้นตกหนัก ตลาดปรับฐานแรงหรือเริ่มเป็นขาลง และพอร์ตหุ้นของเราอยู่ในสภาวะที่ย่ำแย่ การที่จะเลียนแบบแนวคิดหรือใช้หลักการบริหารความเสี่ยงเหมือนกับนักลงทุนรายใหญ่หรือเซียนหุ้นร้อยล้านพันล้าน อาจจะไม่ใช่สิ่งที่เหมาะสมสำหรับนักลงทุนรายยิบย่อยอย่างเราๆนะครับ…

ก่อนอื่นต้องยอมรับกันก่อนว่า เราทุกคนมีฐานะและระดับพอร์ตที่แตกต่างกัน ซึ่งรวมไปถึงฐานะของครอบครัว (ถ้าขาดทุนหมดตัว จะขอเติมเงินจากพ่อแม่มาเล่นใหม่ได้มั้ย?) หน้าที่และความรับผิดชอบในชีวิตประจำวัน , ความสำคัญของพอร์ตหุ้นเมื่อเทียบกับสินทรัพย์อื่น

…และรวมถึงผลกระทบของแต่ละคนเมื่อพอร์ตหุ้นอยู่ในช่วงย่ำแย่ ซึ่งมีผลไม่เท่ากันอย่างแน่นอน

เรามาลองเปรียบเทียบกันบางเรื่องดูครับ

– สภาพคล่องและความคล่องตัว ; เวลาหุ้นตกมากๆ นักลงทุนรายใหญ่จะขยับเข้าออกลำบากกว่า ในขณะที่นักลงทุนรายย่อยสามารถเทรดเข้าออกได้สบาย ยิ่งถ้าเป็นรายยิบย่อย(แบบผม)ที่ซื้อขายหุ้นช่องเดียวยังไม่หมดด้วยแล้ว ก็ไม่ถือว่าลำบากอะไรเลยครับ

นี่เป็นเหตุผลว่าทำไมคำแนะนำเรื่อง cut loss short เมื่อตลาดเริ่มปรับฐานแรงหรือเป็นขาลง จึงเหมาะกับนักลงทุนรายย่อย แต่อาจจะไม่เหมาะกับนักลงทุนรายใหญ่หรือกองทุนครับ

เพราะเมื่อเห็นท่าไม่ดี เราสามารถขายหุ้นลดความเสี่ยงลงไปก่อน แล้วจะกลับมาซื้อใหม่ตอนไหนก็ได้ โดยที่ไม่มีผลกับราคาหุ้นเลย

ในขณะที่ถ้าเป็นรายใหญ่เวลาขายหุ้นออกก็มีผลกับราคา พอจะซื้อหุ้นกลับเยอะๆก็ต้องดันราคาไปสูงพอสมควร รายใหญ่หลายคนจึงเลือกที่จะถือรอตลาดกลับตัวไปเรื่อยๆ ซึ่งก็อาจจะเป็นสิ่งที่เหมาะกับสถานะของเขา

– เซียนหุ้นที่มีพอร์ตระดับหลายสิบล้าน ร้อยล้าน พันล้าน เมื่อหุ้นตกมากๆ มีผลอะไรกับชีวิตประจำวันหรือไม่? คำตอบคือแทบไม่มี

เพราะระดับสินทรัพย์ของพวกเขานั้นเลยจุดที่ต้องกังวลกับตัวเลขในพอร์ตไปแล้ว ถึงแม้หุ้นจะลง 30-50% แต่พวกเขาก็ยังสามารถใช้ชีวิตได้อย่างปกติสุขครับ และรอให้หุ้นกลับมาได้สบายๆไม่กดดันด้วย

แต่สำหรับรายย่อย หรือผู้ที่กำลังตั้งใจนำเงินเก็บมาลงทุนให้งอกเงยนั้น การที่ระดับพอร์ตลดลงจากหลักล้านเหลือหลักแสน หรือหลักแสนร่วงไปเกือบหมด ก็คงเป็นเรื่องที่บั่นทอนกำลังใจพอสมควรนะครับ

โดยเฉพาะผู้ที่กำลังอยู่ในวัยที่ต้องการเพิ่มทรัพย์สินของตัวเองให้มั่นคงขึ้นมากเรื่อยๆ ฐานะทางบ้านก็ไม่ได้ร่ำรวยมาก (พลาดหนักไม่ได้) การควบคุมความเสี่ยงและจำกัดการขาดทุนอย่างเข้มงวดจึงเป็นเรื่องที่สำคัญอันดับต้นๆเลยก็ว่าได้

ลองถามตัวเองดูนะครับว่า

– ช่วงตลาดขาลง ถ้าเป็นไปได้เราจะถือหุ้นแล้วดูมันลงไปเรื่อยๆ อดทนถือรอมันกลับมา หรือเราอยากจะมีเงินสดเมื่อหุ้นตกลงมากๆ แล้วค่อยเข้าไปเลือกซื้อใหม่ทีหลัง (ถือเงินรอโอกาสในวิกฤต)

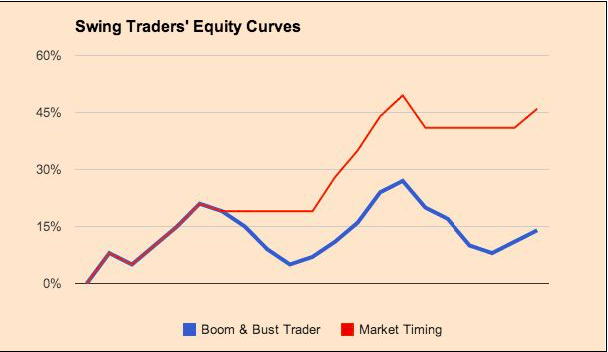

– เราอยากให้พอร์ตลงทุน (equity curve) ของเรามีลักษณะแบบไหน ปล่อยให้ผันผวนขึ้นลงรุนแรงตามตลาด หรืออยากให้พอร์ตไม่เหวี่ยงและเกิด drawdown มากจนเกินไป ทำให้สามารถกลับมาทำ new high ได้ง่ายกว่า

ดังนั้น สิ่งที่สำคัญคือ การประเมินจุดแข็ง จุดอ่อน และภาพรวมต่างๆของเราให้ดี และคิดค้นวิธีการบริหารความเสี่ยงที่เหมาะสมกับตัวเรามากที่สุด

เมื่อเราได้คำตอบแล้ว เราก็จะรู้ว่าควรบริหารความเสี่ยงและเลือกใช้ระบบลงทุนอย่างไร เพื่อปรับตัว ปรับพอร์ต ให้เหมาะสมกับภาวะตลาดในช่วงเวลาต่างๆครับ

หลักๆแล้วการบริหารความเสี่ยงก็จะมีในเรื่องของ

– การเลือกหุ้น ; เรามีวิธีเลือกหุ้นเล่นยังไง เล่นตามโพย ตามเพจเฟซบุ๊ก- ห้อง line หุ้น? หรือศึกษาค้นคว้าเอง มีหลักการเลือกหุ้นของตัวเองหรือยัง ซึ่งมันจะส่งผลเรื่องคุณภาพในการเทรดและความมั่นใจต่อหุ้นในพอร์ตเรา

– position size ; ขนาดของการลงทุนจะเป็นตัวบ่งบอกว่าเราเป็นคนที่ชอบเสี่ยงมากหรือเสี่ยงน้อย ซึ่งมันจะมีผลต่อความผันผวนของพอร์ต และความเสียหายเมื่อตลาดเริ่มเป็นขาลงหรือหุ้นที่ถือไม่เป็นไปตามคาด

– การจำกัดการขาดทุน (cut loss) ; ควรตัดขาดทุนเท่าไหร่จึงจะเหมาะสม ไม่เร็วหรือช้าเกินไป และเป็นการฝึกยอมรับความผิดพลาดเพราะในตลาดหุ้นเราสามารถคิดผิดได้อยู่เสมอ

– การควบคุม drawdown ให้น้อยที่สุดเมื่อตลาดเริ่มไม่ดี ; หลายคนมักมีปัญหาหยุดเล่นไม่เป็นเมื่อตลาดไม่ดี หรือบางคนอาจจะยึดติดกับ buy & hold มากเกินไป ซึ่งเป็นเหตุผลสำคัญว่าทำไมกำไรถึงหายไปเยอะ หรือเล่นๆไปพอร์ตกลับมาที่เดิมหรือน้อยกว่าเดิม

ซึ่งรายละเอียดของหัวข้อเหล่านี้มีให้เราศึกษามากมายจากหนังสือหุ้นและ website ต่างๆครับ ขึ้นอยู่กับว่าเราตั้งใจศึกษาเรียนรู้และนำมาปรับใช้อย่างจริงจังหรือไม่…

(แนะนำบทความอ่านเพิ่มเติม

– Blog 37 : ‘Live longer & Perform better’ – ต้องรอด!

– Blog 49 : ‘Overstaying Bull Market’ – กำไรที่หายเพราะอยู่นานเกินไป )

บทความนี้เป็นเหตุผลเบื้องต้นว่า ทำไมเราทุกคนถึงควรมีหลักการบริหารความเสี่ยงที่เป็นของตัวเอง

พยายามอย่าลอกเลียนแบบเพียงอย่างเดียว โดยเฉพาะการเลียนแบบคนที่มีสถานะต่างกับเรามาก

เพราะพอร์ตหุ้นของแต่ละคนนั้น มันมีหลายสิ่งหลายอย่างที่ทำให้เราต้องมีมุมมองและแนวคิดที่แตกต่างกันอยู่เสมอ

ไม่มีคำว่าถูกหรือผิด มีแค่ว่ามันคือสิ่งที่เหมาะสมกับตัวเรามากที่สุดครับ…

…

Blog 52 : ‘บริหารความเสี่ยงให้เหมาะกับตัวคุณ’

www.sarut-homesite.net

13 พฤษภาคม 2015