“พรชัย รัตนนนทชัยสุข” เป็นคนไทยเพียงคนเดียวที่คลั่งไคล้ “วอร์เร็น บัฟเฟตต์” ถึงขนาดดั้นด้นไปซื้อหุ้น “เบิร์คไชร์ ฮาธะเวย์” (Berkshire Hathaway) เพื่อหวังไปพบตัวจริงเสียงจริงของ “บัฟเฟตต์” ในงานประชุมผู้ถือหุ้นประจำปี (ต้นพฤษภาคม 2548) ถึงเมือง “โอมาฮา” สหรัฐอเมริกา

“กรุงเทพธุรกิจ BizWeek” จะพาไปรู้จักกับเขาผู้ชื่นชอบแนวทางการลงทุนแบบเน้นคุณค่า (Value Investment) ของ “วอร์เร็น บัฟเฟตต์” แบบสุดขั้ว

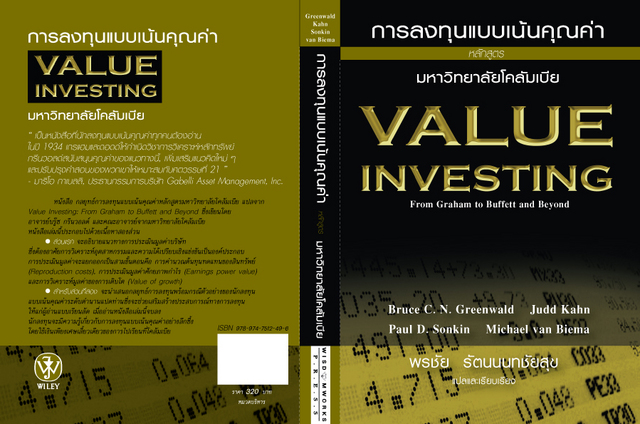

“พรชัย รัตนนนทชัยสุข” เป็นใครมาจากไหน…? ผู้ที่ติดตามอ่านหนังสือของ “วอร์เร็น บัฟเฟตต์” ฉบับภาษาไทยอาจจะรู้จักเขาในฐานะ “ผู้ส่งสาร” (ผู้แปล และเรียบเรียง) ที่ถ่ายทอดแนวคิดสไตล์ของบัฟเฟตต์มาสู่ผู้อ่านชาวไทยแล้วหลายเล่ม

อาทิ “กลยุทธ์การลงทุนแบบเน้นคุณค่า”, “ลงทุนอย่าง วอร์เร็น บัฟเฟตต์”, “กุญแจ 5 ดอก”, “จิตวิทยาการลงทุน” และอีกหลายเล่ม

พรชัยเล่าให้ฟังว่า ความตั้งใจที่ยิ่งใหญ่ของเขาก็คือ ได้มีโอกาสเดินทางไปร่วมประชุมผู้ถือหุ้น “เบิร์คไชร์ ฮาธะเวย์” (Berkshire Hathaway) ที่เมืองโอมาฮา สหรัฐอเมริกาเมื่อราวต้นเดือนพฤษภาคม(2548)ที่ผ่านมา ถือเป็นคนไทยรายเดียวที่ได้เดินทางไปกระทบไหล่นักลงทุนเอกของโลก

พรชัยเป็นผู้ถือหุ้น “เบิร์คไชร์ ฮาธะเวย์” เพียง 1 หุ้น ราคาหุ้น ตอนนั้นราว 2,900 ดอลลาร์สหรัฐ (ประมาณ 116,000 บาท) โดยเขามีเป้าหมายเพื่อไปพบกับ “วอร์เร็น บัฟเฟตต์” เท่านั้น

“ผมจะต้องไปให้ได้สักครั้งหนึ่งในชีวิต เพื่อสร้างแรงบันดาลใจให้ตัวเอง อยากเห็นบรรยากาศ อยากเจอตัวจริง อยากได้ลายเซ็น” ด้วยความตั้งใจที่แรงกล้าในที่สุดเขาก็ได้ลายเซ็นจากมือ “บัฟเฟตต์” ไว้ในหนังสือที่ตัวเองแปลสมใจ

นอกจากนี้ อาชีพแปลและเรียบเรียงหนังสือที่ทำเป็นประจำแล้ว “พรชัย รัตนนนทชัยสุข” ยังนำแนวทางของบัฟเฟตต์มาประยุกต์ใช้กับการลงทุนของเขาเอง แนวคิดของบัฟเฟตต์ได้เปลี่ยนชีวิตคนจำนวนมาก และรวมถึงตัวของพรชัยด้วย

“ตอนเริ่มต้นลงทุนครั้งแรกมีเงินในพอร์ตหลักแสน เหมือนกับเราได้ทดลองว่า วิธีการลงทุนแบบนี้ใช้ได้ผล ทำให้ตอนนี้พอร์ตลงทุนกลายเป็นหลักล้านแล้ว”

พรชัย จบการศึกษาระดับปริญญาตรี ด้านเภสัชกรเมื่อปี 2537 เริ่มทำงานครั้งแรกในบริษัทยาแห่งหนึ่ง จากนั้นจึงไปเรียนต่อด้านบริหารธุรกิจ (MBA) และได้เข้าทำงานที่ธนาคารซิตี้แบงก์ ฝ่ายการตลาดบัตรเครดิต และในปี 2538 เขาได้เริ่มเข้าไปลงทุนในตลาดหุ้น ช่วงนั้นดัชนีอยู่ที่ระดับประมาณ 1,000 จุด

“แรกๆ ผมเลือกหุ้นโดยกางบทวิเคราะห์โบรกเกอร์ว่าเขาเชียร์หุ้นตัวไหนบ้าง แต่แล้วก็ขาดทุน เพราะเราไม่ได้ดูเลยว่า ราคาหุ้น ค่าพี/อี ค่าพี/บี ผลการดำเนินงานเป็นอย่างไร พอซื้อเข้าไปจึงขาดทุน ช่วงที่เข้าไปดัชนี 1,000 จุดต้นๆ หลังจากนั้นมันตกลงมาต่ำสุด 207 จุด ผมรู้สึกเลยว่าการเชื่อผู้เชี่ยวชาญ ไม่ใช่วิธีที่ทำกำไรได้”

หลังจากนั้นเขาจึงเริ่มศึกษาแนวทางการลงทุนแบบ “เน้นคุณค่า” (Value Investment) รวมถึงการลงทุนสไตล์ “ปีเตอร์ ลินช์” เป็นวิธีคิดที่ใช้หลักเหตุและผล เมื่อนำหลักคิดนี้มาใช้ลงทุนก็เริ่มเห็นผล..มีกำไร

“บัฟเฟตต์” จะบอกตลอดว่า “หุ้นไม่ใช่เศษกระดาษ มันเป็นธุรกิจ ถ้าเราซื้อหุ้นเราก็เป็นเจ้าของธุรกิจส่วนหนึ่ง เราต้องดูผลการดำเนินงาน ภาวะกิจการความแข็งแกร่งด้วยว่าเป็นอย่างไร”

พรชัย เริ่มอ่านหนังสือบัฟเฟตต์เล่มแรก “กลยุทธ์การลงทุนแบบเน้นคุณค่า” ตั้งแต่ปี 2540 (นำมาแปลเป็นภาษาไทยเมื่อปี 2546) และติดตามเล่มอ่านเล่มอื่นๆ โดยนำหลักของ “เบนจามิน เกรแฮม”, “บัฟเฟตต์” และ “ปีเตอร์ ลินช์” มาใช้

เนื่องด้วยวิถีการลงทุนแบบนี้ “เห็นผลช้า” ระหว่างทางเขาจึงเกิดอาการ “วอกแวก” เผลอไปลงทุน “เก็งกำไร” ตามข่าวจนขาดทุนอีก ต้องกลับย้ำเตือนหลักการเดิมกับตัวเอง

“การลงทุนในตลาดไม่ใช่การ “ซื้อหุ้น” แต่เป็นการ “ซื้อธุรกิจ” ต้องวิเคราะห์ให้ได้และคิดด้วยตัวเองให้เป็น ความเห็นคนอื่นเราเอามาใช้ไม่ได้ แต่อาศัยข้อมูลดิบได้ แล้วเอามาคิดด้วยตัวเอง แต่อย่าไปซื้อหุ้น เพราะคนอื่นเขาบอกว่าดี”

เพราะฉะนั้นการเลือกหุ้น “จะต้องเลือกหุ้นที่ตัวเรารู้จักดีก่อน และตัดบางธุรกิจที่ไม่เข้าใจออกไป”

สมมติว่าถ้าเราคาดการณ์ (อนาคต) ผลการดำเนินงานของกิจการนั้นไม่ได้ จะตัดทิ้งออกไปเลย…อย่างไตรมาสนี้ดีจริง เพราะประมูลงานได้หลายงาน แต่ไตรมาสหน้าอาจจะได้น้อยลง หรือ ปีหน้าอาจจะไม่ได้งานเลย “อะไรที่ประมาณการไม่ได้ ผมจะตัดทิ้ง”

สำหรับธุรกิจที่เป็น “โภคภัณฑ์” ราคาสินค้าอิงกับตลาดโลกเขาจะตัดทิ้ง เช่น ธุรกิจอิเล็กทรอนิกส์ ยกเว้นราคาจะถูกจริงๆ และไม่ชอบธุรกิจที่ “เข้าใจยาก” เช่น ธุรกิจปิโตรเคมี จะเข้าใจยาก และตามไม่ทันการเปลี่ยนแปลงราคาในตลาดโลก

ส่วนธุรกิจที่ชื่นชอบต้องมีผลการดำเนินงาน “ค่อนข้างสม่ำเสมอ” ธุรกิจเติบโตไปเรื่อยๆ เมื่อซื้อแล้วจะต้องสบายใจว่ากำไรของบริษัทจะไม่ผันผวน

“บัฟเฟตต์ บอกว่าราคาหุ้นมันสำคัญตอนจะเข้าไปซื้อ และตอนจะขายเท่านั้นเอง แต่ระหว่างที่ซื้อไปแล้ว และก่อนที่จะขาย จะเป็น “เรื่องราว” ของผลการดำเนินงานมากกว่า คือราคาหุ้นผันผวนแต่ละวัน อย่าไปสนใจตราบใดที่บริษัทยังมีผลการดำเนินงานดีอยู่”

ในการคัดเลือกหุ้น พรชัยจะพิจารณาหุ้นเป็นรายตัว หรือใช้วิธี “Bottom Up” ไม่ได้ดูเป็นรายกลุ่ม และต้องดูราคาด้วยว่าไม่แพง มีแก๊ปค่อนข้างสูง โดยไม่ได้กำหนดว่าจะมีหุ้นในพอร์ตกี่ตัว ขึ้นอยู่กับราคาว่าถูกแค่ไหน ซึ่งปัจจุบันพอร์ตลงทุนของเขามีหุ้น 2-3 ตัว ซึ่งผลการดำเนินงานไม่มีผลขาดทุน และเชื่อว่าเลือกหุ้นถูกตัว

ส่วนการจะตัดสินใจซื้อหุ้นเมื่อไรนั้น พรชัย จะมองที่ “เรื่องราว” (Story) ของหุ้นมากกว่า

“บางครั้งตัดสินใจง่ายนิดเดียว เพราะบริษัทมีเรื่องราวชัดมาก เช่น หุ้นราคา 8 บาท มีเงินสด 6 บาท ผลงานไตรมาสแรกขาดทุน แต่บริษัทมีกิจการ 2 อย่าง อันหนึ่งมีกำไร และอีกกิจการขาดทุน แต่ส่วนที่ขาดทุนมากกว่าทำให้ผลรวมขาดทุน แต่บริษัทบอกว่า ธุรกิจที่ขาดทุนจะเลิกทำแล้ว เราอ่านแล้วพบว่า ปีหน้าจะต้องกำไรแน่ แล้วบริษัทไม่มีหนี้ เราซื้อ 8บาท ในขณะที่บริษัทมีเงินสด 6 บาท แล้วปีหน้าบริษัทน่าจะมีกำไรต่อหุ้นไม่น้อย 1.50-2 บาท ซึ่งเขาสามารถปันผลได้ ถ้าปันผล 1 บาทก็เท่ากับได้ 10% ถ้าเป็น 2 บาท จะได้ปันผลมากเลย เราเห็นปุ๊บก็ซื้อได้เลย อย่างนี้ใช้เวลาน้อยมาก”

พรชัย บอกว่า หลักในการพิจารณาลงทุนของเขา จะเน้นต้องดูความสม่ำเสมอของรายได้ และมีแนวโน้มเพิ่มขึ้น และจะต้องเป็นกิจการที่ดีระดับหนึ่ง

“ไม่ใช่ทำอะไรที่ไม่มีจุดเด่น เราจะดูว่ากำไรที่ดีปีนี้ ปีหน้าอาจจะไม่ได้เหมือนปีนี้ มันต้องมีจุดเด่น และมีแนวโน้มกำไรเพิ่มขึ้น” อีกประการหนึ่งที่สำคัญคือ ราคาหุ้นต้อง “ถูกมากๆ”

เขาบอกว่า บริษัทดีกับหุ้นดีมันแยกกันคนละอย่าง ถ้าบริษัทดี แต่ราคาหุ้นแพงเกินไป ก็ไม่ใช่หุ้นที่ดี ส่วนจะตัดสินใจขายก็ต่อเมื่อ ถ้ารู้ว่า “คิดผิด เลือกหุ้นผิด” ต้องตัดใจขายแน่นอน แม้ขาดทุนมากก็ต้องขาย ตรงนี้เขาบอกว่า เป็น “กับดัก” อันหนึ่งที่นักลงทุนจะทำใจไม่ค่อยได้

“แนว Value กับการเก็งกำไรจะต่างกันตรงที่ นักเก็งกำไรเวลาเขาจะซื้อเมื่อเห็นว่าตลาดจะขึ้น พอตลาดขาลง เขาจะ Cut Loss ทันที แต่แนว Value เราจะซื้อด้วยมูลค่าบริษัท ถ้าบริษัทยังดีเหมือนเดิม เวลาหุ้นลงมีเงินก็ต้องซื้อเพิ่ม ไม่มีเงินก็ถือไว้

แต่ถ้ามันลงเพราะปัจจัยพื้นฐานเปลี่ยนไปในทางแย่ลง เวลาหุ้นลงขายขาดทุน 50% ก็ต้องขาย แล้วเปลี่ยนตัวเล่น คือเราไม่จำเป็นต้องได้เงินกลับมาจากตัวเดิมที่เราขาดทุน ตรงนี้เป็นกับดักตัวหนึ่งที่มือใหม่ทำใจไม่ได้ เพราะเขาจำต้นทุนเดิมตลอดเวลา”

อีกประเด็นหนึ่งที่ต้องตัดขายก็ต่อเมื่อ…เห็นหุ้นตัวอื่นที่น่าสนใจกว่า นอกจากนั้น หากราคาหุ้นขึ้นจน “แพงเกินไป” การถือหุ้นตัวนี้ต่อไป โอกาสจะปรับตัวขึ้นอีกได้ไม่มาก

“ถ้าพอร์ตเราไม่ใหญ่ บางครั้งต้องเปลี่ยนตัวเล่น เพราะเมื่อราคาหุ้นแพงแล้วราคาหุ้นจะไม่ขึ้น”

พรชัย อธิบายว่า นักลงทุนต้องซื้อในสิ่งที่เรารู้ว่ามันถูกกว่ามูลค่าที่แท้จริง ซึ่งมูลค่าที่แท้จริงก็ขึ้นอยู่กับแต่ละคนจะวิเคราะห์ออกมายังไง

“คนที่ลงทุนต้องรู้วิธีหาหุ้นเองให้ได้ ถ้ารอพึ่งคนอื่น ก็ต้องพึ่งเขาไปตลอด เขาบอกเราตอนซื้อ แต่ไม่บอกเราตอนขาย ผู้ที่จะอยู่รอดในตลาดต้องมีหลักการของเราเอง สำคัญที่สุด คือเอาชนะความโลภในใจให้ได้” พรชัยกล่าวทิ้งท้าย

กรุงเทพธุรกิจ BizWeek โดย นาฏยา ปานเฟือง