การลงทุนแบบ Value Investment ในเมืองไทยนั้น น่าจะเริ่มขึ้นอย่างเป็นจริงเป็นจังหลังจากปี 2540 ซึ่งเป็นปีวิกฤติเศรษฐกิจไทย และหลังจากการตีพิมพ์หนังสือเรื่อง “ตีแตก” ของผมในราวปี 2542 นั่นเป็นปีเริ่มต้นที่ “เข้าตำรา” โหร นั่นคือ ดวง “ตกฟาก” ของ VI เหมาะสม เป็น “ดวง” ที่ดีมาก เพราะหลังจากการตกต่ำอย่างหนักของตลาดหุ้นในช่วงนั้น ทำให้ตลาดเต็มไปด้วยหุ้นที่มีราคาถูกอย่างไม่น่าเชื่อ ผมยังจำได้ว่ามีหุ้นของกิจการที่มั่นคงแข็งแกร่ง เป็นผู้นำอันดับหนึ่งในอุตสาหกรรมอาหารที่เป็นสิ่งจำเป็นในชีวิต ที่ยังมียอดขายดีมากในช่วงวิกฤติเศรษฐกิจ มีกำไรและปันผลที่สูงมาก ฐานะการเงินแข็งแกร่งไม่มีหนี้สินจากสถาบันการเงิน แต่ราคาของมันคิดเป็นค่า PE แค่ 5 เท่า ค่า PB ไม่เกิน 1 เท่า และจ่ายปันผลเมื่อเทียบกับราคาหุ้นถึง 10% ต่อปี ดังนั้น การลงทุนซื้อหุ้นแบบนี้ซึ่งก็คือหุ้นแบบ VI จึงเป็นการลงทุน “ในฝัน” และเมื่อเวลาผ่านไป มันก็พิสูจน์ให้เห็นว่าเป็นการลงทุนที่ดีและได้ผลตอบแทนที่งดงามมาก

ว่าไปแล้ว ดวงตกฟากของ VI ในเมืองไทยก็เหมือนกับดวงตกฟากของ VI ต้นตำรับในอเมริกา ที่เกิดขึ้นหลังวิกฤติเศรษฐกิจของอเมริกาในปี 1929 และหลังการตีพิมพ์หนังสือเรื่อง Securities Analysis ของ เบน เกรแฮม ในปี 1934 ซึ่งทำให้การลงทุนแบบ VI แพร่หลายไปทั่วอเมริกาและทั่วโลกในเวลาต่อมา

หลังจากการเริ่มต้นแนวทางการลงทุนแบบ VI ในช่วงจังหวะเวลาที่ดีเยี่ยมนั้นแล้ว การลงทุนแบบ VI ในตลาดหุ้นไทยก็ค่อยๆเจริญเติบโตขึ้นเป็นลำดับ ในช่วงเวลากว่าสิบปีที่ผ่านมาเราได้เห็นนักลงทุนแบบ VI เพิ่มขึ้นจำนวนมาก ปัจจัยสำคัญที่ทำให้แนวความคิดนี้แพร่หลายออกไปนั้น น่าจะอยู่ที่ผลงานความสำเร็จของการลงทุนของนักลงทุนแบบ VI จำนวนไม่น้อยที่สามารถสร้างผลตอบแทนงดงาม ผลตอบแทนของ VI หลายคนนั้นแทบจะเรียกได้ว่า “มหัศจรรย์” และทำให้พวกเขากลายเป็น “เศรษฐี” ได้ในเวลาอันสั้น แต่ในกรณีส่วนใหญ่หรือเกือบทั้งหมดที่พูดถึงนั้นก็ยังเป็นเรื่องที่ “กล่าวอ้าง” หรือเป็นการ “คาดการณ์” กันเองโดยคนอื่น เพราะผลงานการลงทุนแบบ VI นั้น ทำโดยบุคคลธรรมดาที่ไม่ได้เปิดเผยข้อมูลต่อสาธารณชน ดังนั้น จึงยังไม่มีข้อพิสูจน์จริงๆ ว่าการลงทุนแบบ VI เป็นการลงทุนที่ดีกว่าหรือเหนือกว่าการลงทุนแบบอื่น

เพื่อที่จะพิสูจน์ว่าการลงทุนแบบ VI ในเมืองไทยนั้นเป็นการลงทุนที่ “เหนือกว่า” อย่างเป็นวิชาการ ไม่ใช่จากการกล่าวอ้าง ผมได้ทำการศึกษาเรื่องผลตอบแทนจากการลงทุนแบบ VI ในตลาดหุ้นไทยสองครั้ง และได้ตีพิมพ์ผลงานลงในหนังสือวารสารทางวิชาการของคณะบริหารธุรกิจของนิด้าฉบับล่าสุด คือเดือนพฤศจิกายน 2552 และต่อไปนี้คือสาระสำคัญของการศึกษาทั้งสองครั้ง ที่ใช้วิธีการศึกษาแบบเดียวกัน และผมถือโอกาสสรุปรวมการศึกษาทั้งสองครั้งไว้ในที่นี้

วิธีการคัดเลือกว่าหุ้นตัวไหนเป็นหุ้น Value หรือเป็นหุ้นคุณค่าก็คือ การหาหุ้นที่มีค่า PE ไม่เกิน 10 เท่า ค่า PB ไม่เกิน 1 เท่า และค่าผลตอบแทนปันผลหรือ Dividend Yield ไม่ต่ำกว่า 3% โดยที่หุ้นตัวไหนเข้าเกณฑ์ดังกล่าวในตอนสิ้นปีที่แล้ว เราก็ซื้อหุ้นเข้าพอร์ตเพื่อลงทุนในปีต่อมา เราจะถือหุ้นดังกล่าวเป็นเวลาหนึ่งปี พอถึงสิ้นปีเราก็มาดูอีกทีหนึ่งว่าหุ้นยังเข้าเกณฑ์หรือไม่ ถ้ายังเข้าเกณฑ์เราก็ยังถือต่อไปเพราะมันยังเป็นหุ้น Value อยู่ ถ้าไม่เข้าเกณฑ์แล้วเราก็ขายทิ้งแล้วเอาเงินไปลงในหุ้นอื่นที่เข้าเกณฑ์แทน ทำแบบนี้ไปเรื่อยๆทุกปี แล้วมาดูว่าจะได้ผลตอบแทนเท่าไรเทียบกับดัชนีตลาดหลักทรัพย์

การศึกษานี้ครอบคลุมตั้งแต่ต้นปี 2543 จนถึงสิ้นปี 2551 คิดเป็นเวลา 9 ปี ผลของการศึกษาสรุปได้เป็นดังนี้

1. จำนวนหุ้น Value ที่เข้าเกณฑ์และถูกเลือกลงทุนในปี 2543 มี 47 บริษัท และถือว่ามีจำนวนน้อยที่สุดในช่วง 9 ปีที่ศึกษา สาเหตุคงเป็นเพราะในปีนั้นบริษัทจำนวนมากคงยังขาดทุนกันอยู่ ทำให้หาหุ้นที่มีค่า PE ต่ำได้ยาก หลังจากนั้นแล้ว จำนวนหุ้นที่เข้าข่ายเป็นหุ้น Value ในแต่ละปีเฉลี่ยอยู่ที่ 70 บริษัท

2. พอร์ตของหุ้น Value ที่มีหุ้นประมาณ 70 ตัว ในแต่ละปีในช่วงเก้าปีนั้น กำไรทุกปียกเว้นปี 2551 ที่ขาดทุนประมาณ 2% ปีที่กำไรสูงสุดคือปี 2549 ที่กำไร 73.56% โดยที่กำไรเฉลี่ยแบบทบต้นเท่ากับประมาณ 34% ต่อปี ในขณะที่ผลตอบแทนของตลาดหลักทรัพย์คิดจากดัชนีตลาดนั้น ในช่วง 9 ปี มีขาดทุน 4 ปี และขาดทุนหนักที่สุดในปี 2551 ที่ประมาณ 43% ปีที่ดีที่สุดคือปี 2546 ซึ่งดัชนีตลาดขึ้นไปถึง 118% และเป็นปีเดียวที่ผลตอบแทนของตลาดดีกว่าผลตอบแทนของหุ้น VI โดยเฉลี่ยแล้ว ผลตอบแทนทบต้นของตลาดในช่วง 9 ปีนั้น ให้ผลตอบแทนประมาณ 4.8% ต่อปี ซึ่งน้อยกว่าพอร์ต VI ถึงปีละประมาณ 29%

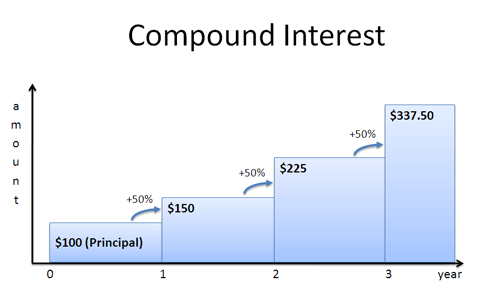

3. ถ้าสมมุติว่าเราลงทุนเริ่มต้นในปี 2543 จำนวน 1 ล้านบาท ภายในสิ้นปี 2551 พอร์ต VI จะโตขึ้นเป็นประมาณ 13.6 ล้านบาท ขณะที่ถ้าลงทุนตามดัชนีตลาดหุ้น พอร์ตจะเพิ่มขึ้นเป็นเพียง 1.5 ล้านบาทในเวลา 9 ปี

ข้อสรุปสุดท้ายของผมก็คือ การลงทุนในหุ้น VI ในตลาดหุ้นไทยในช่วงประมาณ 9 ปีที่ผ่านมานั้นให้ผลตอบแทนที่ “มหัศจรรย์” จริงๆ

และนี่เป็นการลงทุนที่ไม่ต้องวิเคราะห์อะไรมาก ดูแค่ตัวเลขว่าเป็นหุ้นถูกเข้าข่ายหุ้นแบบ VI ในแนวของ เบน เกรแฮม ก็เพียงพอแล้ว อย่างไรก็ตาม นั่นคืออดีตที่ผ่านมาแล้ว และมันอาจจะเป็นโอกาสทองที่ไม่เกิดขึ้นอีก ในวันที่ VI เพิ่งเริ่มต้นในตลาดหุ้นไทยใหม่ๆ คนอาจจะยังรู้จักการลงทุนแบบนี้น้อย แต่ในวันนี้ คนที่เป็น VI มีมากขึ้น และนี่อาจจะทำให้การลงทุนแนว เบน เกรแฮม ยากขึ้น และผลตอบแทนอาจจะไม่โดดเด่นเท่ากับอดีตที่ผ่านมา ไม่ว่าจะเป็นอย่างไร การลงทุนแบบ VI น่าจะยังเป็นวิธีการที่เหนือกว่าเมื่อเทียบกับการลงทุนแบบอื่น เพราะสถิติของผลตอบแทนแบบ VI จากการศึกษาในตลาดอเมริกาที่พัฒนามากแล้วก็ยังแสดงให้เห็นว่า VI เป็นการลงทุนที่เหนือกว่า แม้ว่าความเหนือกว่าจะไม่มากอย่างที่เห็นจากการศึกษาในครั้งนี้

มหัศจรรย์ของหุ้น VI

โลกในมุมมองของ Value Investor

ดร.นิเวศน์ เหมวชิรวรากร

6 มีนาคม 2553