ค่า PE หรืออัตราส่วน ราคาหุ้นต่อกำไรต่อหุ้น ของบริษัท ซึ่งเป็นมาตรฐานวัดความถูกความแพงของหุ้นที่สำคัญที่สุดตัวหนึ่งนั้นเป็นอัตราส่วนที่ดูเหมือนว่าจะหาง่ายที่สุด ใช้ง่ายที่สุด และเข้าใจได้ง่ายที่สุด

แต่เชื่อไหมว่าเป็นตัวเลขที่ทำให้คนใช้ โดยเฉพาะที่เป็นนักลงทุนมือใหม่ผิดพลาดมากที่สุด

นักลงทุนสามารถเปิดหนังสือพิมพ์ธุรกิจและหุ้นทุกฉบับ และจะพบค่า PE ของหุ้นทุกตัว และดูว่าถ้าค่า PE ต่ำกว่า 10 เท่าก็ถือว่าหุ้นมีราคาถูกกว่าค่าเฉลี่ยในปัจจุบัน ยิ่งต่ำก็ยิ่งถูก ตรงกันข้าม หุ้นที่มีค่า PE สูงเกิน 10 เท่าก็ถือว่าเริ่มแพงและถ้าตัวไหนมีค่า PE เป็น 30 – 40 เท่าก็เรียกว่า Impossible

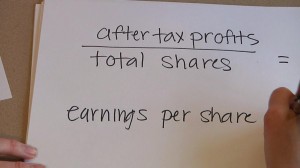

ความหมายของ PE นั้น คร่าวๆ ก็คือ เป็นค่าที่บอกว่าการลงทุนของเราจะใช้เวลากี่ปีถึงจะคืนทุน (ถ้ากำไรยังเท่าเดิมไปเรื่อยๆ) ยิ่งคืนทุนเร็วก็ถือว่าหุ้นยิ่งมีราคาถูก

นักลงทุนที่เป็น Value Investor มือใหม่จำนวนมากพยายามหาหุ้นที่มีค่า PE ต่ำเพราะเข้าใจว่านี่คือหุ้นที่จะทำกำไรได้ในระยะยาว แต่พอซื้อเข้าไปแล้วราคาหุ้นกลับลดต่ำลง ผลการดำเนินงานของบริษัทแย่ลง กำไรของบริษัทลดน้อยลงและค่า PE กลับปรับตัวสูงขึ้น หุ้นที่เคย “ถูก” กลับกลายเป็นหุ้น “แพง” อนาคตดูมืดมน ปัญหาทั้งหมดนี้อยู่ที่ข้อมูลของ PE หรือพูดให้ชัดเจนก็คือค่า E ที่นำมาใช้นั้นเป็นค่า E หรือกำไรของปีที่ผ่านมาเพียงปีเดียว นอกจากนั้นยังเป็นค่า E ที่ยังไม่ได้มีการปรับปรุงให้ถูกต้องตรงกับความเป็นจริงด้วย

ก่อนที่จะนำค่า PE มาใช้ได้นั้น สิ่งสำคัญที่สุดก็คือ เราจะต้องมีการวิเคราะห์พิจารณาอย่างละเอียดรอบคอบแล้วว่าค่า E หรือกำไรของบริษัทนั้นเป็นค่า E ที่แท้จริงและจะสามารถดำรงอยู่ได้ตลอดไป หรือถ้าจะให้ดีก็คือเติบโตไปเรื่อยๆ ไม่ใช่ค่า E ที่อาจจะลดน้อยลงไปในอนาคต

การหาค่า E ที่แท้จริง ในเบื้องต้นก็คือ ดูว่าบริษัทไม่มีหุ้นที่จะออกมาเพิ่มเติมโดยเฉพาะที่อาจจะถูกแปลงสภาพหรือถูกใช้สิทธิจากวอแรนต์ของบริษัทที่ออกไปแล้ว หากบริษัทมีการออกวอแรนต์และมีโอกาสที่วอแรนต์นั้นจะกลายมาเป็นหุ้น เราก็ต้องเอาหุ้นที่จะเพิ่มขึ้นนั้นมาปรับลดค่าของ E ลงมาตามส่วน สำหรับบางบริษัท หุ้นในส่วนนี้อาจจะเพิ่มขึ้นมาถึง 100% ซึ่งทำให้ค่า E ลดลงมาเหลือเพียงครึ่งเดียว และทำให้ค่า PE สูงขึ้นเป็นเท่าตัว

เรื่องการปรับค่า E หรือค่า PE นี้เป็นเรื่องที่สำคัญและต้องตรวจสอบทุกครั้ง เพราะหุ้นในตลาดเกือบ 100 บริษัทมีการออกวอแรนต์จำนวนมาก ว่าที่จริง หุ้นที่เป็นที่นิยมของนักลงทุนจำนวนมากต่างก็มีวอแรนต์กันทั่วหน้า เพราะฉะนั้น โอกาสที่คุณจะเลือกหุ้นที่มีวอแรนต์ติดมาด้วยนั้นมีไม่น้อย และเรื่องของการปรับค่า PE เนื่องจากวอแรนต์นั้นยังไม่มีใครทำนอกจากนักลงทุนจะต้องคำนวณเอง

ประเด็นต่อมาก็คือเรื่องความมั่นคงของค่า E หรือกำไรของบริษัท เรื่องนี้ แม้ว่านักวิเคราะห์ของโบรกเกอร์อาจจะช่วยได้บ้าง แต่ส่วนใหญ่นักวิเคราะห์จะมองอนาคตสั้นๆ ถ้าเราจะลงทุนระยะยาวแบบ Value Investment แล้ว เราจะต้องวิเคราะห์เอง กฎง่ายๆ ของผมก็คือ เราจะต้องมองไปข้างหน้าอย่างน้อย 5 ปี ดูว่ากำไรที่เราเห็นในปีที่ผ่านมาจะยังคงดีอยู่ต่อไปในอีก 5 ปีข้างหน้าไหม ถ้าคำตอบคือ ไม่ใช่ หรือ ไม่แน่ แสดงว่า E ตัวนั้น หรือค่า PE ที่เราเห็นเอามาใช้ไม่ได้

การดูความมั่นคงของค่า E นั้น วิธีง่ายที่สุดอย่างหนึ่งก็คือ ดูผลการดำเนินงานย้อนหลังของบริษัทอย่างน้อย 5 ปี ซึ่งข้อมูลนี้หาได้ง่ายจากเว็บไซต์ของตลาดหลักทรัพย์ หากปรากฏว่ากำไรของบริษัทมีความสม่ำเสมอหรือเติบโตขึ้นเรื่อยๆ เราก็พอจะมั่นใจได้ว่านั่นเป็นค่า E ที่ใช้ได้ แต่ถ้ากำไรขึ้นๆ ลงๆ รุนแรง เราอาจจะต้องใช้ค่า E เฉลี่ย หรือค่า E ที่ต่ำที่สุดในช่วง 5 ปีที่ผ่านมาแทน

ข้อมูลทั้งหมดที่ได้มานั้น ยังไม่สามารถที่จะนำมาใช้ได้ทันที จะต้องผ่านการวิเคราะห์เชิงคุณภาพอีกชั้นหนึ่งก่อนเพื่อให้มั่นใจว่าเราจะได้ค่า E ที่ถูกต้องซึ่งจะนำไปสู่ค่า PE ที่แท้จริงเพื่อใช้ในการลงทุน โอกาสที่ค่า PE ที่เราเห็นจากหน้าหนังสือพิมพ์จะตรงกับความเป็นจริงนั้นผมคิดว่ามีน้อย เพราะฉะนั้น ในความเห็นของผมก็คือ อย่าเอาค่า PE ของหุ้นจากหนังสือพิมพ์มาใช้ ถ้าจะใช้ก็ขอให้เป็นเพียงตะแกรงร่อนหยาบๆ ที่จะมองหาหุ้นเพื่อไปศึกษาต่อเท่านั้น

E – หุ้น

โลกในมุมมองของ Value Investor

ดร.นิเวศน์ เหมวชิรวรากร